我最开始投资基金的时候,研究了不少财经大V投资基金的观点,其中仅有极少数人认为基金短线持有能够让资金使用效率更高,而大多数人则认为基金投资需要长期持有才能获得不错的盈利。我自己也投资基金有段时间了,结合自己的投资经历,我也觉得基金长期持有更九游适。理由如下:

基金的交易费要比股票的交易费高不少,虽然大多数第三方销售渠道会在投资者申购基金时给出一定的折扣,减少了申购时的成本,但是赎回的时候基本上是没有折扣的。

不过赎回时费率的高低往往和投资者持有该基金的时长有很大的关联,大多数基金如果在7天内赎回需要支付高达1.5%的赎回费用,赎回10万元则需要支付1500元的赎回费,但是如持有时间超过7天,那么赎回费用则会直接降低一大截,当持有时长足够长时,会免掉赎回费用。

一方面是高额的交易费,另一方面则是基金的波动相对来说要小一些。

除开一些重仓单一板块的基金单日的涨跌幅可能会随股市的波动而有比较大的波动,其他很多基金的波动相对来说是要小很多的,而波动小了则代表收益率并不是很高,持有没几天时间就赎回那么收益就不会很明显,更何况还需要支付一笔高额的赎回费,可能到手的资金也就刚刚够个本金,甚至可能连本金都不够。

这里提到的信息的滞后性有两点。

其一:无法实时卖出。基金和股票不同,在盘中股票可以实时交易,看到涨得比较高就可以直接卖出,但是基金即使在交易时间卖出,最后确认净值的时候还是会根据当天收盘时的净值进行计算。可能上午看到这只基金大涨选择了卖出,但是下午收盘的时候却发现出现了回撤实际当天并没有多大的收益。

其二:信息披露。有些投资者比较“聪明”,会去看基金的十大重仓股票,然后更加这些股票当日的走势去判断要不要卖出。需要注意的是,虽然基金会公布每个季度的十大重仓股,但是在下一个季度基金经理会根据市场情况进行调仓,这个时候再去根据上次公布的信息判断则可能会出现判断失误的情况。

所以如果想要根据盘中的信息去选择继续持有还是赎回基金份额,有可能会出现失误而导致收益减少。

上面两点原因可能还有不少人不以为然,但是我们可以用数据来说话,这里选取2024年-2024年三年时间内比较热的一只基金——招商中证白酒指数作为案例,分析一下不同持有时长下投资者的盈亏情况。

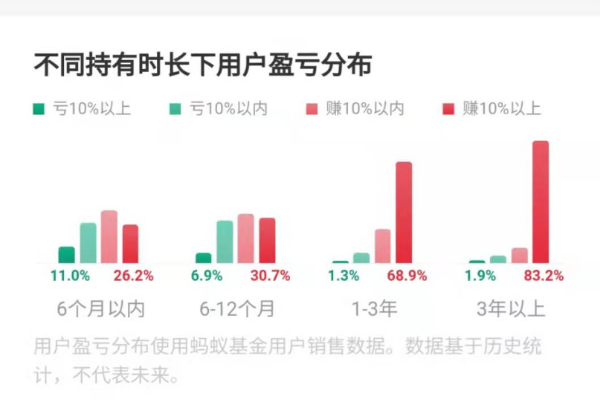

在九游基金的销售数据中,我们可以很清晰地看到:随着持有时长的增加,亏损的投资者越来越少,而盈利的投资者占比则在不断上升。

除开这只基金外,随机挑选其他一些基金也基本上都出现了类似的走势。通过数据分析,也可以得出相同的结论,那就是基金持有时长越长,获得盈利的可能更大。

综上:基金适合长期持有有三点理由,一是基金的交易费比较高,并且短期波动比较小,很可能短期内上涨的幅度还无法覆盖交易费;二是基金公布出来的信息具有一定的滞后性,想通过这些信息来做出买卖决策并不是一个好的选择;三是历史数据证明,基金持有的时长越长,获得盈利的概率越高。

PS:本文仅为个人观点,不构成投资建议或意见。

【温馨提示:基金有风险,投资需谨慎】

我会优先考虑基金,因为我没有时间去调查一个公司的基本面,所以也很难选对正确的股票。

这个逻辑非常简单,如果我们有大量的时间去调查一个公司的基本面和信息面,并且选择自己看好的一家公司股票长期持有,股票的收益肯定会高于基金。但现实生活中普通人根本就做不到这一点,所以对于大多数人来说,基金会更合适一些。

我们可以把基金理解为装着股票的篮子。

如果把股票比喻成水果,基金就是装着这些水果的篮子,一个基金篮子里面会有很多类水果。虽然基金的收益并没有单个优秀股票那么高,但也可以通过平摊成本的方式来避风险,这也是很多人为什么选择基金理财的重要原因。在多种情况下,长期持有基金会比长期持有股票更加靠谱。

普通人甚至可以定投基金。

基金本身的波动情况就比股票小,如果你依然觉得投资基金的风险过高,你完全可以通过定投基金的方式来进一步规避风险。当你看好了某家公司的股票,你完全可以通过购买持有这家股票的基金的方式来参与投资。很多基金都会有优秀的基金经理人打理,只要你坚持持有,大概率会取得不错的回报。

基金的投资门槛也相对比较低。

对于普通投资者来说,投资股票的门槛过高,不仅需要你开户,同时在认购股票的时候需要一定的资金门槛。相对来说,投资基金的门槛就要低很多,最低只需要10元就可以了。如果你是一名投资新手,你可以通过参与投资基金的方式来学习投资的知识,进而再考虑是否参加其他的投资形式。

综上所述,我个人会优先考虑投资基金,这也是一种懒人投资的普遍方式。

一般情况下基金都属于长期投资的一个标的,我们一般不用基金来炒短线。通常基金要长期持有的原因有几点。

首先是基金假如短线操作的话,需要收巨额的手续费,通常情况下基金都规定有,如果基金的持有时间少于7天是要收取1.5%的赎回费用的,这个赎回费用是非常多的,一般情况下7天时间基金能给我们创造的收益是非常有限的。7天时间也最多有5个交易日,即使是在大牛市之中,我们不会从该基金上获得很高的收益,假如扣掉1.5%的赎回费用的话,那么对于我们的投资来说,打击是巨大的。除了7天对基金赎回费用的影响之外,基金的持有时间一般是越长赎回费率越低,所以说长期持有基金对于我们的收益是有较好的一个影响的。

另外特别对于股票型基金来说,我们就是拿自己的钱给基金经理,让他帮我们炒股,通常情况下在他的组合里,股票当天的涨跌不会幅度过大(除了主题基金)。那么必须经过长时间的操作,他才能帮我们赚取更多的收益,因此我们长时间的持有基金,对于我们的收益来说是最合适的。

另外还有很重要的一点就是每一个基金的基金经理都会有一个很合理的持仓,所以说假如股票大幅上涨的话。我们就将基金卖出的话,那我们接下来将钱投在哪里,如果重新买入该基金的话,那么事实上我们看似锁住了利润,但其实买入的份额或许比原来的钱还少了,因为中间需要扣除买入的费率和买出的费率。

但是这句话并不是绝对正确的,基金何时买入很重要,但是何时卖出更重要,基金最后一定是要卖出才能够获取收益的,在卖出之前无论账面上显示我们收益百分之多少都是没有用的,因此我们在购买到的基金赚取到目标的收益率时,我们就应该考虑找一个好时间将他们卖出锁定收益,那么我们应该如何开始新一轮的投资,最好使用定投的方式去定投重仓低估值股票的基金。

因此基金要长期持有,主要是因为短期持有的话手续费率是很高的,另外短期持有无法赚取到更高的收益,但是长期持有并不是说完全不卖,在赚取到自己心仪的收益率时,应及时将基金卖出,才能够很好的锁定收益。

对于真正的理财者,会更加看重长期持有基金。

为什么我会这样说,是因为长期理财者知道长期持有基金的风险性没有那么高,而且不需要做太多的购买基金策略,干着最轻松的活,拿到更多的收益,何乐而不为呢?有很多的短线理财者就是因为给短线理财的策略消磨掉了耐心,不但没有好的收益,还搞得自己一身疲惫,得不偿失。

一、频繁买卖基金,会让你赚小钱、亏大钱。

频繁买卖基金,就好像不会狩猎的猎人,拿着机关枪到处发射,猎物多的情况下,可能捕获几只,猎物不多的时候,可能一只都没有,这样只会损失更多。而且频繁买卖基金,要做的策略很多,有时候可能因为策略多,反而蒙蔽了自己的双眼,让自己频繁的失误,而且频繁交易所扣掉的手续费也是一笔不小的数目,这样赚钱的几率就小了很多。

二、长期持有优秀基金经理管理的基金,赚钱的机会大。

理财就要学会成为一个真正的狩猎者,要懂得等待,耐心研究猎物出没的地点,只要猎物出现,马上重磅出击,一枪击中,这样不仅获得猎物,还保存了实力。当我们要购买基金时候,一定要找到优秀基金经理管理的基金,等待一个好时机进场,然后把自己的资金分成不同等分,分批投入,这样可以减小风险,而且长期持有,赚钱的几率就大。

三、我的个人观点是什么呢?

从某种程度上来看,有很多的理财者都有一个不好习惯,就是会整天盯盘,然后就会忍不住要去操作。看到自己涨了一些就会卖掉,或者是看到跌了很多怕亏损,也卖掉,又或者是看到某个基金涨好多,就马上进场,没想到这个时候往往会买在最高点,从而就更加赚不到钱了。所以我个人认为,如果想要投资理财获得一个较好的收入,还是要有好的心态,不需要每天都盯盘。

以上全部是个人观点,不构成任何投资意见或者建议,投资理财有风险,大家需谨慎。