房地产预缴增值税的账务处理:

收到预售房款时

借:银行存款

贷:合同负债

借:应交税费——预交增值税

贷:银行存款

实际交付时

借:合同负债

贷:主营业务收入

应交税费——应交增值税(销项税额)

借:应交税费——应交增值税(销项税额)

贷:应交税费——未交增值税

将预交增值税明细科目金额转入未交增值税明细

借:应交税费——未交增值税

贷:应交税费——预交增值税

房地产开发企业销售自行开发的房地产项目增值税征收管理:

(一)一般纳税人征收管理

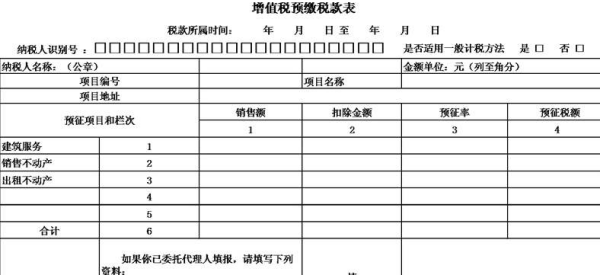

预缴税款

一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。

应预缴税款按照以下公式计算:

应预缴税款=预收款÷(1+适用税率或征收率)×3%

适用一般计税方法计税的,按照9%的适用税率计算;适用简易计税方法计税的,按照5%的征收率计算。

一般纳税人应在取得预收款的次月纳税申报期向主管税务机关预缴税款。

(二)小规模纳税人征收管理

预缴税款

房地产开发企业中的小规模纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。

应预缴税款按照以下公式计算:

应预缴税款=预收款÷(1+5%)×3%

小规模纳税人应在取得预收款的次月纳税申报期或主管税务机关核定的纳税期限向主管税务机关预缴税款。

1、一般纳税人,预缴增值税时,

借:应交税费——应交增值税——已交税金

贷:银行存款

2、在增值税申报表中,“本期已缴税额”、“分次预缴税额”栏填写预缴的增值税额。直至出现贷方余额时,做下列分录缴纳增值税:

借:应交税金—转出未交增值税(新实现的增值税)

贷:应交税金—未交增值税(新实现的增值税)

缴纳时:

借:应交税金—未交增值税(新实现的增值税)

贷:银行存款(新实现的增值税)

扩展资料

为了核算增值税的应交、抵扣、已交、退税及转出等情况,在“应交税费”科目下设置“应交增值税”和“未交增值税”两个二级明细科目。

在“在应交税费—应交增值税”二级科目下,又设置了“销项税额”、 “出口退税”、“进项税额转出”、“转出多交增值税”、“进项税额”、“已交税金”、“减免税款”、“出口抵减内销产品应纳税额”、“转出未交增值税”、“待抵扣进项税”(新系统中新增的科目)等专栏。

其中:一般纳税人单位(目前的非电制造企业、商贸企业、火电企业在进行增值税核算时,需要使用”应交税费”下的“应交增值税”(含该科目下的专栏科目)和“未交增值税”两个科目;按6%缴纳增值税的水电企业在进行增值税核算时,只需要使用“应交税费—未交增值税”科目。

参考资料来源:百度百科-增值税

1、一般纳税人,预缴增值税时,

借:应交税费——应交增值税——已交税金

贷:银行存款

在增值税申报表中,“本期已缴税额”、“分次预缴税额”栏填写预缴的增值税额。

2、小规模纳税人,预缴增值税时,

借:应交税费——应交增值税

贷:银行存款

在增值税申报表主表中,“本期预缴税额”栏填写的预缴增值税额。

扩展资料

根据《中华人民共和国企业所得税暂行条例》及《实施细则》的规定,缴纳企业所得税,按年计算,分月或者分季预缴。

月份或者季度终了后15日内预缴,年度终了后4个月内汇算清缴,多退少补。在预缴方式上,纳税人预缴所得税时,应当按纳税期限的实际数预缴。

按实际数预缴有困难的,可以按上一年度应纳税所得额的1/12或1/4,或者经当地税务机关认可的其他方法分期预缴所得税。预缴方法一经确定,不得随意改变。

参考资料来源:百度百科—预缴

参考资料来源:百度百科—会计分录

企业预缴增值税是很常见的正常现象,企业通过纳税人在进行预缴所得税的时候,都会直接影响企业所得税的账务信息处理,能熟练掌握具体的操作流程是能准确进行账务处理的前提,还不了解房地产行业企业预缴增值税的会计分录应该怎么做的小伙伴,就快来看看吧。

房地产企业预缴增值税的账务处理

增值税是不需要计算的,直接在做营业收入的账务处理的时候做应交增值税处理。

借:应交税费 - 应交增值税(增值税提前支付)

贷:银行存款

预交增值税会计分录

借:应交税金 增值税 已交税金

贷:银行存款或现金

应交税金-增值税可以不要进行冲销,不影响其他企业的损益

如果你是增值税一般纳税人,在未来会计期间,增值税的借方可以作为进项税额扣除。

如果您不是增值税一般纳税人,作为增值税缴纳的税款也可以在未来会计期间从您的销售税中扣除。

九游内容:不动产经营租赁

1.具体情形房产商在同一县(市,区)的位置纳税人租赁地点不同,根据适用的计税方法,按照税率或预征税率预缴增值税。

2.预缴税款计算

(1)适用范围一般作为计税方式方法可以按照3%的预征率预缴:

应预缴企业税款=含税销售额÷(1+10%)×3%

(2)按5%提前(除了个别出租房屋)的摘要征收率的方法:销售税应提前税=÷(1 + 5%)×5%

(3)个体个人工商户进行出租以及住房或者征收率减按1.5%预缴:

应预缴企业税款=含税销售额÷(1+5%)×1.5%

3.纳税地点

不动产所在地税务机关预缴税款,向所在地税务机关申报纳税。

根据国家相关不动产进项税额分期抵扣的管理办法,增值税一般纳税人取得的不动产以及发生的不动产在建工程,其发生的进项税额可以分两年从销项税额中进行抵扣,相关的账务处理怎么做?

房地产进项税分期抵扣的会计分录

第一年:

借:固定资产

应交税费-应交增值税(进项税额)

应交税费-待抵扣进项税额

贷:银行存款

星空年:

借:应交税费-应交增值税(进项税额)

贷:应交税费-应交增值税(待抵扣进项税额)

例:甲公司是增值税一般纳税人,于2016年5月15日以银行存款33300000元外购一处办公楼,取得了专用发票,经税务机关认证可以抵扣,发票价款为30000000元,税率11%,增值税额为3300000元。

甲公司2016年5月15日的会计分录为:

借:固定资产30000000

应交税费———应交增值税(进项税额)1980000

应交税费———待抵扣进项税额(办公楼)1320000

贷:银行存款33300000

甲公司2017年5月,将待抵扣的40%不动产进项税额转入当月进项税额进行抵扣,会计分录为:

借:应交税费———应交增值税(进项税额)1320000

贷:应交税费———待抵扣进项税额(办公楼)1320000

什么是应交税费?

应交税费是指企业根据在一定时期内取得的营业收入、实现的利润等,按照现行税法规定,采用一定的计税方法计提的应交纳的各种税费。主要包括增值税、消费税、所得税、资源税、土地增值税、城市维护建设税、房产税、土地使用税、个人所得税、车船税、教育费附加等。

本科目期末贷方余额,反映企业尚未交纳的税费;期末如为借方余额,反映企业多交或尚未抵扣的税费。