若是小规模纳税人一个季度的销售额没有超过9万,则可以免交增值税,若是超过9万,则全额交纳增值税。

1.如果本月发票为9万以下,则免交增值税,其账务处理如下:

借:库存现金/银行存款

贷:主营业务收入

应交税费—未交增值税

2.结转9万以下免税税金时,会计分录如下: 借:应交税费—未交增值税

贷:营业外收入—减免税款

把减免的税款计入营业外即可,对于小规模纳税人而言,最常见就是增值税减免,比如:

借:应收账款

贷:主营业务收入

应交税费-应交增值税—未交增值税

借:应交税费-应交增值税—未交增值税

贷:营业外收入摘要:定基指数指在按时间顺序编制的指数数列中,各时期指数的对比基期,均以同一个固定时期对比而形成的指数。如定基发展速度,也是定期指数。定基指数可以反映社会经济现象的长期动态及其发展变化的过程

正文:定基指数指在按时间顺序编制的指数数列中,各时期指数的对比基期,均以同一个固定时期对比而形成的指数。如定基发展速度,也是定期指数。定基指数可以反映社会经济现象的长期动态及其发展变化的过程。环比指数是指各期依次以其前一时期为基期而编制的指数,说明某一现象的逐期发展情况。计算季、月指数时,用上年同期为基期,称为年距环比指数。它说明本年内各季、月和上年同季、同月相比的发展情况。编制环比指数数列,是为了反映某种社会经济现象的逐期变动程度,当各时期采用不变权数时,各环比指数的连乘积等于定基指数。

九游资料:

指数 从广义说,凡是说明社会经济现象数量变动的相对数,都是指数。如发展速度指标,也可以叫做指数。从狭义说,指数是用来反映不能直接加总的多要素所组成的社会经济现象的综合变动相对数。 编制统计指数的任务: (1)在于对多种不同使用价值的产品或商品的数量变动,进行综合分析,把不能直接加总的多种数量关系过渡到可以综合比较,从而计算出工业品产量、商品零售价格等的总指数,来反映它们的总变动过程; (2)在于分析经济现象总变动中的各个因素的变动影响作用,如工业产量的变动,决定于工人数和工人劳动生产率的变动; (3)在于分析在分组条件下,社会经济现象平均指标的变化,除决定于各组平均水平 的变动外,会受着现象总体中各组结构的变动影响,如企业):人平均工资的变动,除决定于各组工人工资水平的变动外,会受着工资水平不同的各组工人数比重变化的影响。 指数按其所表明的现象特征的不同,分为数量指标指数和质量指标指数。按其所采用的基准时期的不同,分为环比指数和定基指数。按其所反映的对象范围不同,分为个体指数和总指数。 环比指数 在指数数列中,凡各个指数的基期是变化的,都以上一期为基期,称为环比指数,它表明现象逐期发展的情况。计算月、季指数时,用上年同期为基期,称年距环比指数[2]。 关系 定基指数与环比指数可以相互换算。定基指数等于相应时期环比指数的连乘积。这种关系的存在要求在以下条件下:各个指数采用的权数不变,指数值中不出现零和负数的情况。

收入直接减免增值税作分录:

借:银行存款或有关科目

贷:主营业务收入

贷:应交税费-应交增值税—销项税额

借:应交税费-应交增值税—减免税款

贷:营业外收入-政府补助

企业所得税免税做分录:

借:所得税费—当期所得税费用

贷:应交税费—应交所得税

借:应交税费—应交所得税

贷:资本公积—其他资本公积

借:本年利润

贷:所得税费—当期所得税费用

收入直接减免增值税作分录:

借:银行存款或有关科目

贷:主营业务收入

贷:应交税费-应交增值税—销项税额

借:应交税费-应交增值税—减免税款

贷:营业外收入-政府补助

企业所得税免税做分录:

借:所得税费—当期所得税费用

贷:应交税费—应交所得税

借:应交税费—应交所得税

贷:资本公积—其他资本公积

借:本年利润

贷:所得税费—当期所得税费用

扩展资料

方法

初学者在编制会计分录时,可以按以下步骤进行:

第一:涉及的账户,分析经济业务涉及到哪些账户发生变化;

星空:账户的性质,分析涉及的这些账户的性质,即它们各属于什么会计要素,位于会计等式的左边还是右边;

第三:增减变化情况,分析确定这些账户是增加了还是减少了,增减金额是多少;

第四:记账方向,根据账户的性质及其增减变化情况,确定分别记入账户的借方或贷方;

第五:根据会计分录的格式要求,编制完整的会计分录。

此外,要勤,多学、多问、多练。

1)首先从会计科目入手,背熟科目核算内容。

2)学习记账规则和记帐流程,学习会计制度,学习基础知识。

3)多练,多积累实际经验。

4)及时了解各种财税政策,拓宽知识面。

5)注意灵活运用,逐步做到精准核算,合理避税。

6)根据会计分录的格式要求,编制完整的会计分录。

同时,要想快速掌握会计分录的正确应用,不能靠死记硬背,也不能以某一会计教材给出的举例分录来作为万能的金钥匙,可参照以下几个方法:

1、在理解的基础上记忆。

2、结合经济业务来来捋顺各科目之间的对应关系。

3、把所有的经济业务归类,找出各类经济业务涉及的会计科目,搞清在哪里用那些会计科目进行账务处理。

4、联系会计准则,结合会计科目弄清各科目核算的内容。

5、重点的掌握资产减值、公允价值变动、递延税项、或有负债等账务处理。

6、理清成本归集与分配、成本结转、损益结转、各项税费的计提与核算。

7、多做一下账务处理练习,强化记忆内容。

参考资料来源:百度百科-会计分录

1、小微企业在取得销售收入时,应当按照税法的规定计算应交增值税,并确认为应交税费,在达到《通知》规定的免征增值税条件时,将有关应交增值税转入当期营业外收入。

2、发生规定的免征增值税条件时做:

借:库存现金/银行款存

贷:主营业务收入

贷:应交税费-应交增值税

3、计提教育附加、地方教育附加、城建税、印花税、水利基金

借:营业税金及附加

贷:应交税费(各类税费的明细)

4、对免征的增值税、教育附加、地方教育附加、城建税做:

借:应交税费-应交税费-应交增值税

借:应交税费:城建税/教育附加/地方教育附加等

贷:营业外收入-补贴收入

扩展资料:

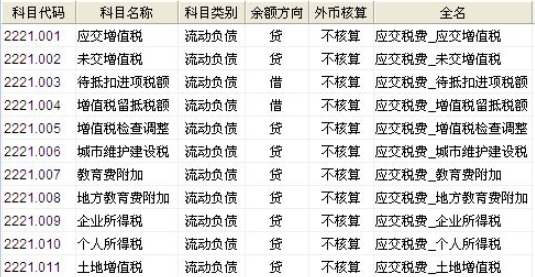

应交增值税

1、企业采购物资等,按可抵扣的增值税额,借记本科目(应交增值税——进项税额),按应计入采购成本的金额,借记“材料采购”,“在途物资”或“原材料”。

库存商品”等科目,按应付或实际支付的金额,贷记“应付账款”、“应付票据”、“银行存款”等科目。购入物资发生的退货,做相反的会计分录。

由运输单位造成的采购物资短缺,运输单位予以全额赔偿的,应借记“银行存款”等科目,贷方按这部分物资的价款由“待处理财产损益”转出,按这部分物资的增值税由“应交税费---应缴增值税(进项税额转出)”予以转出。

2、销售物资或提供应税劳务,按营业收入和应收取的增值税额, 借记“应收账款”、“应收票据”、“银行存款”等科目,按专用发票上注明的增值税额。

贷记本科目(应交增值税——销项税额),按实现的营业收入,贷记“主营业务收入”、“其他业务收入”科目。发生的销售退回,做相反的会计分录。

3、实行“免、抵、退”的企业,按应收的出口退税额,借记“其他应收款”科目,贷记本科目(应交增值税——出口退税)。

4、企业本月交纳本月的增值税,借记本科目(应交增值税——已交税金), 贷记“银行存款”科目。

5、企业本月月底有未交增值税,借记本科目(应交增值税——转出未交增值税),贷记:应交税费——未交增值税。下月缴纳时,借记应交税费——未交增值税 ,贷记银行存款。

6、小规模纳税人以及购入材料不能取得增值税专用发票的,发生的增值税应计入材料采购成本,借记“材料采购”、“在途物资”等科目,贷记“银行存款”等科目。

参考资料来源:百度百科-应交税费